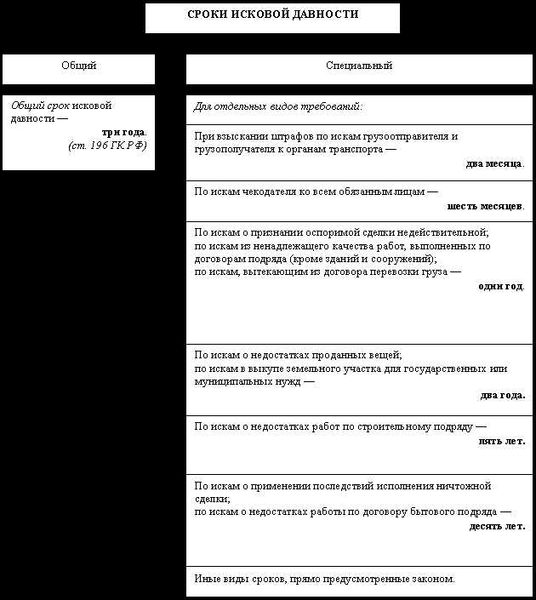

Исковая давность является одним из важных понятий в правовой системе, определяющим период времени, в течение которого можно подать иск в суд. Правила исковой давности очень разнообразны и зависят от характера правоотношений, вида правонарушений и других факторов. В статье рассмотрим особенности исковой давности по налоговым преступлениям.

Налоговые преступления являются одной из наиболее серьезных форм экономического преступления. Они связаны с уклонением от уплаты налогов или с незаконным получением выгоды от налоговых выплат. Такие преступления имеют крупный масштаб и существенно влияют на экономическую стабильность государства и уровень жизни граждан. В связи с этим особенности исковой давности по налоговым преступлениям представляют особый интерес для юристов и специалистов в сфере налогообложения.

Исковая давность по налоговым преступлениям регулируется как общими правилами гражданского права, так и специальными нормами налогового законодательства. В соответствии с общими правилами, исковая давность составляет пять лет с момента нарушения права или защищаемого интереса. Однако в случае налоговых преступлений существуют определенные особенности, которые следует учитывать.

Сроки исковой давности по налоговым преступлениям

Налоговые преступления – это правонарушения, совершенные в сфере налогообложения, которые влекут за собой административную или уголовную ответственность. Для таких преступлений также действуют сроки исковой давности, которые определяются законодательством.

Сроки исковой давности по налоговым преступлениям могут различаться в зависимости от характера и сложности преступления, а также от его последствий. Например, преступления, связанные с уклонением от уплаты налогов, могут иметь более короткий срок исковой давности, чем преступления, связанные с контрабандой или отмыванием денег.

Обычно срок исковой давности для налоговых преступлений составляет от 3 до 10 лет. Однако в некоторых случаях, например, при сокрытии крупных сумм, срок исковой давности может быть продлен до 15 лет.

Исковая давность начинает течь с момента совершения преступления или с момента его окончания. Прекращение действия исковой давности может произойти при наступлении определенных условий, таких как признание виновности и выплата неустойки.

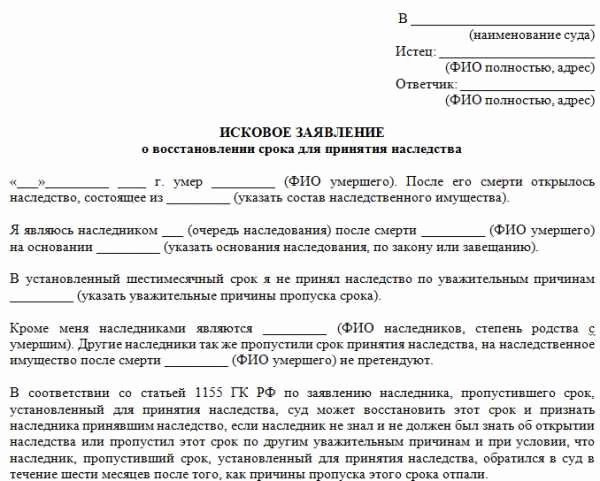

Граждане, потерпевшие от налоговых преступлений, имеют право обратиться в суд для защиты своих интересов и взыскания ущерба. Однако важно помнить, что исковая давность имеет сроки, и по истечении этих сроков гражданин может лишиться возможности предъявить иск к виновной стороне.

В целях защиты своих прав и интересов, гражданам, столкнувшимся с налоговыми преступлениями, рекомендуется обратиться к юридическим специалистам, которые окажут необходимую помощь в восстановлении нарушенных прав и взыскании ущерба.

Определение исковой давности

Исковая давность – это ограниченный законом период, в течение которого лицо может предъявить иск в суде. Исковая давность устанавливается для различных категорий правоотношений и может различаться в зависимости от их характера.

Для дел, связанных с налоговыми преступлениями, также установлена исковая давность. Исковая давность по налоговым преступлениям – это период, в течение которого налоговые органы имеют право оспорить действия налогоплательщика и возложить на него ответственность за нарушение налогового законодательства.

Исковая давность по налоговым преступлениям определяется в соответствии с Налоговым кодексом и может быть различной для разных видов налоговых преступлений. Обычно она составляет от 3 до 10 лет, в зависимости от степени тяжести нарушения.

Важно отметить, что исковая давность по налоговым преступлениям может быть прервана или приостановлена в определенных случаях. Например, если в отношении лица возбуждено уголовное дело по факту налогового преступления, исковая давность останавливается. Также, если налоговый орган обнаруживает новые факты налоговых правонарушений, исковая давность по таким нарушениям прерывается и начинает идти заново.

Исковая давность по налоговым преступлениям имеет важное значение, так как ее истечение лишает налоговые органы возможности предъявить лицу претензии и требования о взыскании налоговых задолженностей и штрафов. Поэтому соблюдение исковой давности является важным вопросом для всех налогоплательщиков и лиц, занимающихся предпринимательской деятельностью.

Правила исчисления срока исковой давности

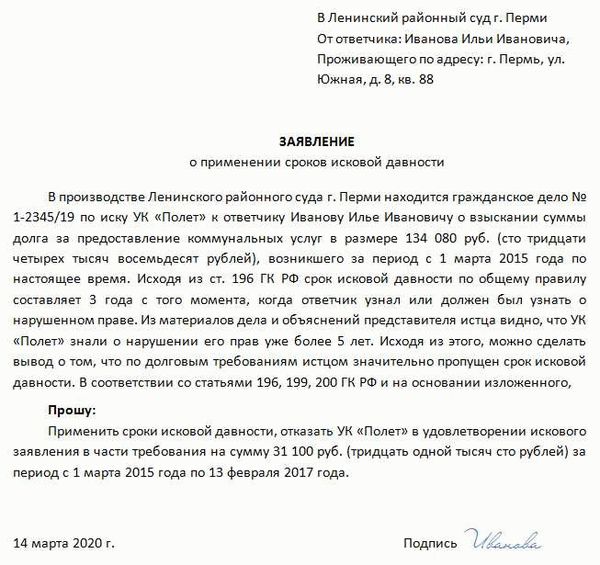

Срок исковой давности является важным фактором при рассмотрении налоговых преступлений. Он определяет ограничения на предъявление иска за налоговые преступления и может иметь серьезные последствия для всех сторон.

Срок исковой давности по налоговым преступлениям начинается с момента, когда лицо совершило преступление или узнало о его совершении. Обычно срок исковой давности составляет пять лет, но в некоторых случаях он может быть продлен или сокращен.

Важно отметить, что срок исковой давности может быть приостановлен в течение определенного периода времени. Например, если в отношении лица начато уголовное преследование или налоговый орган проводит проверку его деятельности, то срок исковой давности будет приостановлен до окончания этих процессов.

При исчислении срока исковой давности необходимо учитывать также все причины, препятствующие предъявлению иска или получению решения суда по делу. Например, если лицо не могло в надлежащий срок предъявить иск по объективным причинам, срок исковой давности может быть продлен. Такие причины должны быть доказаны в судебном порядке.

Однако, следует помнить, что даже в случае истечения срока исковой давности, налоговые органы все равно имеют право инициировать уголовное преследование лица за совершение налогового преступления. Срок исковой давности является лишь ограничением на предъявление иска в суд.

Таким образом, знание правил исчисления срока исковой давности является важным фактором при рассмотрении налоговых преступлений. Необходимо иметь в виду все особенности и ограничения, чтобы защитить свои права и интересы в данной ситуации.

Особенности исковой давности по налоговым преступлениям

Исковая давность по налоговым преступлениям является важным аспектом правового регулирования в области налогового уголовного права. Она определяет период, в течение которого государство имеет право предъявить обвинение в совершении налогового преступления и привлечь виновного к ответственности.

Основные особенности исковой давности по налоговым преступлениям следующие:

- Установление сроков исковой давности. Сроки исковой давности устанавливаются законодательством и могут различаться в зависимости от категории налогового преступления. Например, для серьезных экономических преступлений может быть установлен более длительный срок исковой давности.

- Начало исковой давности. Исковая давность начинает течь со дня совершения преступления или со дня, когда оно стало обнаружено или должно было стать известным государственным органам. Это означает, что в случае сокрытия преступления срок исковой давности может быть продлен.

- Остановка исковой давности. Исковая давность может быть приостановлена в случае прекращения или приостановки уголовного преследования по налоговому преступлению. Если уголовное преследование возобновляется, то срок исковой давности продолжается.

- Продление исковой давности. В некоторых случаях срок исковой давности может быть продлен, например, при наличии законодательно предусмотренных условий или дополнительных факторов, таких как сокрытие преступления и отсутствие возможности его обнаружения.

| Категория налогового преступления | Срок исковой давности |

|---|---|

| Налоговые преступления небольшой и средней тяжести | 3 года |

| Серьезные экономические преступления | 10 лет |

| Особо тяжкие преступления, связанные с налоговыми обязательствами | 15 лет |

Правильное понимание особенностей исковой давности по налоговым преступлениям важно для государственных органов, правоохранительных органов и граждан. Знание этих правил помогает соблюдать законность, а также устанавливает четкие временные рамки для привлечения к ответственности за налоговые преступления.

Последствия пропуска искового срока давности по налоговым преступлениям

Исковой срок давности – это период времени, в течение которого налоговый орган имеет право предъявить иск по налоговому преступлению. Если исковой срок давности истекает, то налоговый орган теряет возможность привлечь налогоплательщика к ответственности за совершенное налоговое преступление.

Пропуск искового срока давности по налоговым преступлениям может иметь серьезные последствия для налогоплательщика. Рассмотрим основные последствия:

- Отсутствие административной защиты

- Необходимость возмещения дополнительных расходов

- Потеря репутации и доверия

Когда исковой срок давности истекает, налоговый орган теряет возможность привлечь налогоплательщика к административной ответственности за содеянное преступление. Иными словами, налогоплательщик перестает бояться наказания и может продолжить нарушать налоговое законодательство безнаказанно.

В случае пропуска искового срока давности, налоговый орган может потребовать от налогоплательщика возмещения дополнительных расходов, связанных с проверкой деятельности налогоплательщика и доказыванием фактов налоговых преступлений в суде. Такие расходы могут быть значительными и оказаться непосильной нагрузкой для налогоплательщика.

При наличии налогового преступления, независимо от пропуска искового срока давности или его истечения, налогоплательщик может испытывать серьезные проблемы с репутацией и доверием со стороны бизнес-партнеров, клиентов и финансовых учреждений. Информация о совершенных налоговых преступлениях может стать публичной и негативно повлиять на деловую репутацию налогоплательщика.

Итак, пропуск искового срока давности по налоговым преступлениям может привести к серьезным последствиям для налогоплательщика. Поэтому очень важно своевременно знать и соблюдать исковой срок давности, а также сотрудничать с налоговыми органами в случае возникновения каких-либо претензий или проверок.